A estabilidade do sistema financeiro de uma economia está relacionada diretamente com a solidez de seu sistema de pagamentos. Afinal, pagar e receber é um dos primeiros pontos de contato das pessoas com o sistema financeiro.

Só que um sistema de pagamento também precisa estar em consonância com as tendências da sociedade, como a ida para os canais digitais e seu corolário, a desmaterialização do dinheiro. E nesse caso, o sistema precisa buscar incessantemente a inovação.

Nesse sentido, o Sistema de Pagamentos Brasileiro (SPB) não fica para trás. Foram várias as mudanças do Bacen nos últimos anos para torná-lo mais seguro, funcional e inovador.

Tais mudanças levaram a um ecossistema complexo, que inclui, além das instituições financeiras, as instituições de pagamento.

Essas instituições se organizam em torno das tradicionais agências e ATMs, mas também de maquininhas e carteiras digitais, sites e aplicativos.

Não é surpreendente que os volumes globais de pagamentos digitais devam aumentar em mais de 80% até 2025, com as transações passando de cerca de um trilhão para quase 1,9 trilhão por ano, de acordo com a análise da PwC e a Strategy&.

Diante disso, a pergunta é: para onde estamos indo e que desafios nos aguardam nesse trajeto? Para respondê-las precisamos entender de onde viemos

Entenda a seguir!

Evolução dos meios de pagamentos: o que conquistamos até aqui e onde queremos chegar?

O que é e como funciona o SPB?

O sistema de pagamentos brasileiro é o conjunto de regras e instrumentos pelos quais se executam transferências de recursos, assim como o processamento e liquidação de pagamentos para pessoas físicas ou jurídicas, entes públicos ou privados.

Dessa forma, esse sistema permeia a relação de todos os agentes da economia.

Pagar com cartão no débito ou crédito, transferir dinheiro ou fazer um Pix podem ser operações muito diferentes, mas todas elas têm esse denominador comum, que é o sistema de pagamentos.

Quando se trata de pagamentos, os usuários são os protagonistas. O sistema, a partir dos meios de pagamento, é geralmente o primeiro e mais fundamental ponto de contato desses agentes com o sistema financeiro.

O Sistema de Pagamentos Brasileiro tem o objetivo de regular, supervisionar e assegurar a segurança e eficácia das transações financeiras, como transferências bancárias, pagamentos com cartão, compensação de cheques e transações via Pix.

Ele se divide em duas partes principais: as Infraestruturas do Mercado Financeiro (IMF) e os Arranjos de Pagamento.

As IMF são instituições que fornecem a estrutura operacional para a liquidação, o depósito centralizado e o registro de ativos financeiros, como títulos públicos, valores mobiliários e moedas estrangeiras.

Por outro lado, os arranjos de pagamento são conjuntos de regras e procedimentos que regulam a oferta de serviços de pagamento ao público, como o Pix e os cartões de crédito.

O Banco Central do Brasil (BC) é o órgão responsável pelo SPB, estabelecendo normas, autorizando e supervisionando as instituições participantes do sistema.

O BC também desempenha o papel de operador em certos sistemas, como o Sistema de Transferência de Reservas (STR), o principal sistema de liquidação do SPB.

Além desse órgão, o funcionamento adequado do SPB depende da atuação de outras entidades, como o Conselho Monetário Nacional (CMN) e a Comissão de Valores Mobiliários (CVM).

A estrutura do Sistema de Pagamentos Brasileiro

Participam do sistema de pagamentos, formando a Rede do Sistema Financeiro Nacional (RSFN):

- Instituições financeiras: bancos múltiplos, bancos comerciais, bancos de investimento, caixas econômicas, bancos cooperativos e cooperativas de crédito, sociedades de crédito imobiliário e associações de poupança e empréstimo, corretoras;

- Instituições de pagamento: instituições não financeiras que prestam serviços de pagamento por meio de contas de pagamento pré e pós-pagas;

- Central de Custódia e de Liquidação Financeira de Títulos Privados (CETIP): entidade que atua como uma central depositária que garante a eficiência e transparência na liquidação e negociação de títulos de investimentos públicos e privados. A CETIP realiza a custódia das ações, permitindo sua negociação na bolsa de valores;

- Câmara de Ações e Renda Fixa Privada: anteriormente conhecida como CBLC (Companhia Brasileira de Liquidação e Custódia), é responsável por intermediar e assegurar o bom andamento das operações de compra e venda de ações e valores mobiliários negociados na B3. Supervisiona os ativos adquiridos na bolsa, permitindo a recuperação dos investimentos em casos de falência da corretora ou outras complicações prejudiciais ao cliente;

- Núclea (antiga CIP): responsável pelo controle e processamento de todas as transações financeiras realizadas no território brasileiro. Realiza a compensação e liquidação de pagamentos em tempo real;

- Sistema Especial de Liquidação e Custódia (SELIC): o sistema informatizado que realiza a custódia dos títulos públicos emitidos pelo Tesouro Nacional do Brasil. Além disso, efetua o registro e a liquidação das operações relacionadas a esses ativos. Importante ressaltar que o SELIC não se confunde com a taxa Selic, que é uma taxa básica de juros da economia regulada pelo SELIC.

As diferenças entre instituições de pagamento e instituições financeiras

As instituições de pagamento (IP) são instituições não financeiras que executam serviços de pagamento sem precisar manter relacionamento com bancos. Seu rol de serviços pode incluir:

Já instituições financeiras (IF) intermedeiam, além dos serviços de pagamentos, outros, como concessão de crédito, investimentos e poupança.

Então, enquanto as instituições financeiras lidam com uma variedade de serviços bancários e financeiros, as instituições de pagamento concentram-se principalmente na facilitação e processamento de transações financeiras.

Dessa amplitude de serviços das IFs, decorre outra diferença: o capital delas se mistura aos dos correntistas, ou seja, elas usam os recursos dos clientes em negociações.

Dado o aumento do risco associado que isso representa, elas precisam tanto de autorização do Bacen para funcionar quanto da posse de mecanismos para garantir a proteção de investidores e depositantes.

Já as IPs não podem usar o dinheiro que está nas contas de pagamento para conceder empréstimos ou financiamentos, nem conta bancária e poupança, para os clientes. Os recursos dos clientes são dos clientes.

Com risco mitigado, as instituições de pagamento que não atinjam R$500 milhões em transações ou R$50 milhões em recursos em contas de pagamento não precisam de autorização do BC.

Ainda assim, para a segurança dos clientes, as IPs precisam seguir regulamentação do BC para o segmento, que não destoa muito das impostas às IFs

Buy Now Pay Later (BNPL) ou Save Now Pay Later (SNPL)? Entenda diferenças e oportunidades entre esses pagamentos!

As principais transformações do Sistema de Pagamentos Brasileiro

Até 2002, a movimentação de valores era extremamente insegura, além de demorada.

O envio de dinheiro entre os bancos, por exemplo, era solicitado ao Bacen, que fazia a remessa antes de saber se o banco tinha fundos, e os recursos eram recebidos pela autarquia um dia depois.

Abril desse ano, então, foi um marco para o SPB. A reforma foi tão radical que ficou conhecida como o “Novo SPB”.

A exemplo da metodologia usada internacionalmente, o Sistema de Pagamentos Brasileiro inaugurou uma infraestrutura em que todas as comunicações e processamento de dados passaram a se dar em tempo real, e as reservas dos bancos a ser monitoradas online.

A criação do Sistema de Transferência de Reserva (STR) não apenas mudou o sistema de pagamentos para melhor, mas trouxe segurança em relação aos tradicionais sistemas de compensação.

O novo SPB foi o marco para novas transformações do SPB, com vistas a minimizar os riscos de crédito e de liquidez — inerentes a seu funcionamento — e a sincronizar a movimentação de recursos financeiros

Sistema de Liquidação Centralizada

Introdução de sistemas de liquidação centralizada, como o Sistema de Transferência de Reservas (STR), para aprimorar a eficiência na compensação e liquidação de operações financeiras entre instituições participantes do Sistema de Pagamentos Brasileiro.

Esses sistemas visam garantir a segurança e agilidade nas transações, reduzindo riscos e custos operacionais.

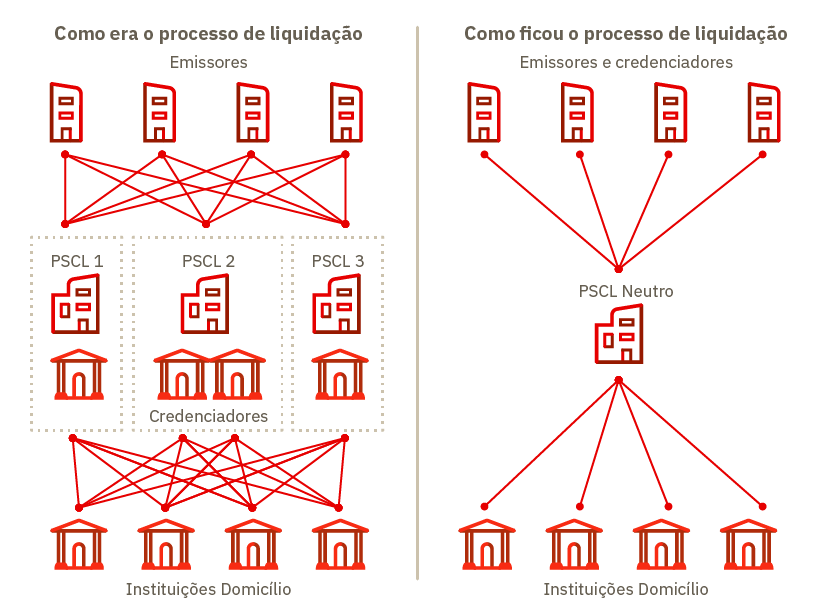

A Resolução BCB nº 150 estabelece a compensação e liquidação das ordens eletrônicas de débito, crédito e antecipação de recebíveis em uma única grade, em sistema autorizado a funcionar pelo Banco Central, em vez de nos vários prestadores de serviço.

Registradora de recebíveis

A implementação de uma registradora de recebíveis busca centralizar e registrar informações sobre créditos e recebíveis, permitindo maior transparência, rastreabilidade e segurança nas operações de crédito e cobranças no sistema financeiro.

Muitas resoluções têm sido lançadas para otimizar essas intermediárias, como a Resolução BCB nº 264, que revoga a Circular n.º 3.952, e tem como objetivo estabelecer normas para a uniformização dos nomes das tarifas e dos métodos de cobrança pelos serviços oferecidos.

Já a Resolução BCB nº 267 tem como objetivo criar uma estrutura de governança para a interoperabilidade entre os sistemas de registro.

Pix

O Pix, lançado em 2020, revolucionou o sistema de pagamentos no Brasil ao introduzir um método de transferência instantânea de fundos entre pessoas, empresas e instituições a qualquer momento, todos os dias do ano.

O Sistema de Pagamentos Instantâneos (SPI) é a infraestrutura centralizada que realiza a liquidação em tempo real das transações.

Gerida pelo próprio Bacen, ela foi pensada exatamente para a construção de novos produtos, de acordo com as demandas das instituições participantes.

Desde o seu lançamento, o Pix já passou por diversas atualizações e deve seguir assim, como é o caso da opção offline, prevista para os próximos anos.

Open Finance

Dentre as transformações do SPB, o Open Finance está entre as mais ousadas. No core, ela viabiliza o acesso a dados a qualquer instituição, desde que autorizado pelo cliente.

Isso representa uma abertura controlada de dados e serviços financeiros, permitindo que clientes autorizem o compartilhamento de suas informações entre diferentes instituições financeiras — seja sobre transações, investimentos ou seguros.

Em outubro de 2023, o Open Finance entrou na quarta fase de implementação pelas instituições financeiras do Brasil — e o projeto chegou também à marca de 27 milhões de clientes.

DREX (Digital Real)

O DREX, ou Digital Real, representa a exploração de uma moeda digital emitida pelo Banco Central do Brasil, com base na tecnologia blockchain.

Ainda não está em vigor, mas tem como objetivo básico proporcionar uma alternativa digital ao dinheiro em espécie, permitindo transações financeiras de forma eletrônica, tendo a mesma aceitação e valor que o físico.

Sua regulamentação estará a cargo do Banco Central, diferenciando-se assim das criptomoedas, estabelecendo um controle regulatório diretamente ligado à autoridade monetária nacional.

Os desafios para instituições financeiras e de meios de pagamentos

As transformações no SPB buscam modernizar e tornar o sistema financeiro mais ágil, seguro e acessível para os usuários, incorporando inovações tecnológicas e regulamentares para atender às demandas em constante evolução dos serviços financeiros.

No entanto, isso não impede de existir desafios também. Alguns deles são a inclusão bancária, o relacionamento com os clientes e até mesmo a cibersegurança.

Estruturar um ecossistema de pagamentos

Integrar soluções isoladas de pagamento em uma arquitetura mais abrangente é uma necessidade crescente.

Isso vai além da conformidade regulatória e envolve a criação de um ecossistema de pagamentos mais acessível, econômico e centrado no consumidor.

Fazer a inclusão bancária

A desbancarização, sobretudo entre menos escolarizados, desempregados e mais pobres, é um fato. E o desafio do SPB é justamente mudar isso.

Uma boa notícia é que o Banco Central já apontou, no final de 2022, uma quantidade importante de pessoas com conta-corrente ativa: 190 milhões.

Apenas cinco anos antes, em 2017, esse número não passava de 154 milhões de brasileiros, ou seja, apenas 57% da população.

O Pix tem sido um grande elemento para esse desafio ser mitigado — além de ser uma oportunidade: explorar o potencial de evolução em focos de pouca penetração de soluções será transformador.

Criar ambiente para experimentação

Com iniciativas como o sandbox regulatório, o regulador tem demonstrado que está aberto a recepcionar e a acompanhar ativamente projetos inovadores. Mais que isso: está democratizando a inovação.

Essa proximidade, por si só, solucionará rapidamente vários obstáculos, como a dificuldade de interpretar e aplicar normas regulatórias, bem como de validar MVPs com clientes finais.

Porém, criar um ambiente de experimentação será desafiador.

Segundo Pedro Begotti, head de novos negócios do Banco ABC Brasil, “nosso maior desafio é subir ambientes de sandbox”.

“São múltiplas as necessidades de sandbox: sandbox de políticas: de crédito, de risco, etc; e sandbox tecnológico. E aí apartar a infraestrutura é o grande desafio. A maioria das instituições têm sistemas legados que estão passando por transformações para plataformas orientadas a serviço”, complementa.

Manter o relacionamento com clientes

A promessa do open banking — e do Open Finance no geral —é ampliar o acesso das instituições a informações de clientes de todo o sistema financeiro e, logo, a visão sobre o consumidor de seus produtos.

Esse conhecimento as levará a ofertas mais acertadas e, logo, a um relacionamento mais rico com clientes.

Porém, se no discurso é simples, tratar os dados para obter esses insights será o desafio das instituições. E, depois, elas ainda deverão oferecer produtos e serviços a esses possíveis clientes de outras instituições.

As instituições financeiras precisam de tempo para aprender a usar a grande quantidade de informações disponíveis no open banking.

Garantir a cibersegurança

O setor financeiro brasileiro é reconhecido pelo notório avanço em normatização do uso de dados, até em relação a outros setores.

Porém, com uma experiência do cliente excessivamente digitalizada e grandes massas de dados analisados, bem como o aumento de ciberameaças, a preocupação com cibersegurança tem — e continuará a ter — caráter de urgência.

O desafio, então, é adotar abordagens novas em segurança. Isso passará, necessariamente, pela conquista da mobilização da equipe, o elo fundamental e ao mesmo tempo mais fraco da cadeia de segurança e, no entanto, o mais difícil de provisionar.

Iniciativas que busquem o bem-estar e o empoderamento em segurança, o compartilhamento de conhecimentos conquistados sobre vulnerabilidades e a aquisição de novas ferramentas estarão na agenda de CISOs.

Infraestrutura de conectividade com o mercado financeiro

No atual panorama do setor financeiro, a evolução constante das operações e a adaptação às mudanças tecnológicas são aspectos cruciais.

As instituições enfrentam a necessidade de desenvolver infra estruturas robustas e seguras para lidar com os novos desafios que surgem no cenário financeiro contemporâneo.

Nesse contexto, há uma gama de soluções que podem auxiliar as instituições financeiras nessa jornada de adaptação e evolução.

Por exemplo, ao considerarmos a liquidação centralizada e o registro de recebíveis, torna-se essencial ajustar os sistemas para garantir uma comunicação segura e eficaz, alinhada às exigências da Núclea.

A RTM dispõe de um Hub Pagamentos especializado que realiza essas operações, proporcionando suporte às instituições nesse processo de adequação.

Além disso, no cenário do Pix, open banking e sandbox regulatório, a demanda por infraestrutura escalável e de alto processamento é evidente.

As instituições precisam não apenas iniciar tais operações, mas também garantir a disponibilidade, velocidade e capacidade de lidar com volumes crescentes de dados à medida que mais indivíduos e empresas aderem a esses serviços.

Para enfrentar esse desafio, investir em ferramentas de análise em tempo real, como inteligência artificial e automação, tem sido um caminho frequente.

Quanto à segurança e armazenamento de dados, a migração para a nuvem privada ou a conexão dedicada à clouds públicas via cloud link são considerações a serem avaliadas pelas instituições.

Uma outra ferramenta, como a Análise de Vulnerabilidades — que atua no monitoramento em tempo real de possíveis ameaças — é ideal para acessar indicadores de segurança, visibilidade da rede e suporte na resposta a incidentes de segurança.

Ainda, é fundamental ter um conjunto de serviços específicos para o setor financeiro, abrangendo desde o gerenciamento de recursos de TI em nuvem até o suporte especializado para garantir automação, visibilidade e elasticidade.

Uma solução em gerenciamento de infraestrutura que consegue assegurar isso é justamente o Cloud Services.

O futuro do Sistema de Pagamentos Brasileiro

Qual é o futuro do Sistema de Pagamentos Brasileiro (SPB)? Entre muitas coisas, envolve inovação, competição, inclusão e segurança financeira.

Por isso, podemos esperar algumas tendências e desafios para os próximos anos, tais como:

- A consolidação do Pix como um meio de pagamento instantâneo, universal e eficiente, que pode reduzir os custos e os prazos das transações, além de facilitar a integração com outros serviços e plataformas digitais;

- A ampliação da oferta e da demanda por serviços de pagamento digitais, como carteiras virtuais, contas de pagamento, fintechs, entre outros, que podem aumentar a competição, a diversidade e a personalização das soluções financeiras;

- A evolução da regulamentação e da supervisão do sistema de pagamentos, que deve acompanhar as mudanças tecnológicas e as necessidades dos usuários, garantindo a segurança, a estabilidade e a confiabilidade das operações, bem como a proteção dos dados e da privacidade dos clientes;

- A adoção de novas tecnologias e padrões internacionais, como a tokenização, a biometria, o blockchain, o open banking, o ISO 20022, entre outros, que podem trazer mais agilidade, conveniência e interoperabilidade para os meios de pagamento, além de possibilitar a integração com outros mercados e sistemas financeiros;

- A promoção da educação financeira e da inclusão digital, que são fundamentais para que os consumidores possam aproveitar os benefícios e as oportunidades dos meios de pagamento, bem como para prevenir fraudes, golpes e abusos.

Essas são algumas das possíveis perspectivas de futuro para o SPB e que, claro, demandam um acompanhamento constante por parte das instituições financeiras.

Se você quer entender ainda mais sobre o tema, leia também sobre Tecnologia, Pix e outros meios de pagamentos: um panorama do mercado financeiro e perspectivas para o futuro do setor de pagamentos!